Платежное поручение или заявка на кассовый расход. Уин в заявке на кассовый расход

Стала так делать, потому что в одной из наших ведомств.организаций главбуха уволили по статье, одной из причин выговоров было то, что руководитель не подписывал эти заявки (хотя счета подписаны были), и потом сказал, что он не давал распоряжения на оплату. Теперь мы все страхуемся, все подписываем, и только потом отправляем. Airat 08-11-2010, 16:40:26 А начальника не надо заставлять, надо объяснить что при проверке это будет довольно существенным замечанием. Я заявки не распечатываю, распечатываю только платежное поручение и ставим на нем подписи руководителя и главного бухгалтера. Одной проверки хватило чтобы перестать экономить бумагу и время руководителя.

Заявки на кассовый расход. вопросы и ответы.

Данный реквизит заполняется при переходе документа на статус «Подписан» и жестко фиксируется к документу регистратору, а также к документам оплаты и отнесения.

- Сумма – общая сумма или часть общей суммы перечисления, которая должна быть отнесена на указанные в строке объекты аналитики. Итоговая сумма слагаемых в колонкеСумма должна равняться значению реквизита Сумма в шапке документа.

Назначение платежа – информация о назначении платежа, общая для всего документа. Текст назначения платежа можно заполнить как вручную, так и автоматически, используя шаблон текста Назначение платежа, с помощью кнопки Заполнить назначение платежа.

Шаблоны настраиваются и хранятся в справочнике Шаблоны текста Назначения платежа. Очередность платежа – номер группы очередности платежа.

Форум института госзакупок (москва)

Налоговые органы в качестве подтверждающего документа в уплату налогов, контрагенты — оказанных услуг Заявку на кассовый расход не принимают, бухгалтерам приходится обращаться в органы казначейства с просьбой о выдаче платежного поручения с отметкой о дате его исполнения.В связи с этим группа бухгалтеров обратилась в нашу редакцию за разъяснениями. Вопрос 1: Какой документ является основанием произведенного безналичного платежа в бюджетной организации — Заявка на кассовый расход или платежное поручение? Ответ 1: Расчетными документами являются платежные поручения, на их основании осуществляются операции по списанию и зачислению средств в учреждении Центрального банка РФ.

Онлайн журнал для бухгалтера

Федерального казначейства по месту обслуживания в электронном виде или на бумажном носителе Заявку на кассовый расход. Казначейство после проверки Заявки на кассовый расход на соответствие установленным требованиям принимает ее к исполнению.Таким образом, для бюджетного учреждения основанием проведения операций по кассовым выплатам из федерального бюджета является Заявка на кассовый расход.Вопрос 2: Должны ли руководитель и главный бухгалтер повторно подписывать Заявку на кассовый расход при получении ее по программе СЭД, так как после оплаты и получения ее обратно на ней уже отсутствуют электронные подписи руководителя и главного бухгалтера?Ответ 2: В Приказе N 7н <2, Приказе N 8н не содержится требований к повторному подписанию Заявки на кассовый расход, следовательно, в этом нет необходимости.

D Воробьев Максим 30.01.2010, 22:22 Неизвестный:D:DСудя по всему я у них был не первый 🙂 Аноним 02.11.2011, 12:13 Кто подскажет, после проверки указали в акте, что не подписываются платежные поручения, которые подшиваем в журнал операций №2, глав.бухом и руководителем. Пользуемся ЭЦП. КРУ настаивают, что мы обязаны подписывать свои экземпляры.может кто знает в каком законе прописано, что вторые экземпляры не подписываются руководством? Аноним 05.11.2011, 21:29 Кто подскажет, после проверки указали в акте, что не подписываются платежные поручения, которые подшиваем в журнал операций №2, глав.бухом и руководителем. Пользуемся ЭЦП.

Что подшить заявку на кассовый расход или платежное поручение

Для данной типовой операции необходимо заполнить реквизиты:

- Налог (сбор) уплачивается за счет доходов (прибыль, НДС, и т.п.) – устанавливается флажок при уплате налога за счет доходов.

- КФО – код финансового обеспечения. Выбирается в справочнике КФО.

- Счет кредита – выбирается из фрагмента плана счетов (ЕПСБУ). Может принимать значения 201.11, 201.21 или 304.05.

- КПС для счета 201.10 – выбирается из справочника КПС.

- Дт счета 303.ХХ.ХХХ «Расчеты по платежам в бюджеты», Кт соответствующих счетов аналитического учета 201.11.610 «Денежные средства учреждения на лицевых счетах в органе казначейства», 304.05.ХХ «Расчеты по платежам из бюджета с финансовыми органами».

Подсказка: Проводки в корреспонденции со счетом 201.04 следует отражать документами группы Касса организации.

Постановления ЦБ РФ от 03.10.2002 N 2-П «Положение о безналичных расчетах в РФ» указано, что выдается плательщику, а именно: «Последний экземпляр платежного поручения, в котором в поле «Отметки банка» проставляются штамп банка, дата приема и подпись ответственного исполнителя, возвращается плательщику в качестве подтверждений приема платежного поручения к исполнению». Должно ли в адрес учреждения поступать платежное поручение с отметкой ОФК, оформленное по Заявке на кассовый расход?Ответ 4: При кассовом обслуживании исполнения бюджетов учет операций со средствами бюджетов осуществляется на единых счетах бюджетов, открытых органам Федерального казначейства отдельно для каждого бюджета в учреждениях Центрального банка РФ (п. 1 ст. 241.1 БК РФ). Согласно ст. 166.1, п. 1 ст.

БК РФ на Федеральное казначейство возложено бюджетное полномочие осуществлять управление операциями со средствами на едином счете федерального бюджета в установленном им порядке.В соответствии с п. 2.4.1 Приказа N 8н орган Федерального казначейства на основании Заявок на кассовый расход, поступивших от получателей средств федерального бюджета, оформляет расчетные документы (платежные поручения) на перечисление средств с единого счета бюджета и направляет их в банк.Таким образом, плательщиком, которому выдастся последний экземпляр платежного поручения на основании п. 3.5 Положения ЦБ РФ N 2-П, является казначейство, так как с его единого счета бюджета перечисляются деньги. Именно поэтому данный экземпляр и остается у казначейства, а не отдается учреждению. Вопрос 5.

После выбора вида налога или обязательного платежа автоматически заполняются реквизиты Получатель платежа и Счет получателя в шапке документа, а также реквизиты на закладке Налоговый платеж, если они заданы в карточке налога. Статус налогоплательщика (101) – код статуса учреждения. Выбирается из списка. Подсказка: Если значение реквизита Статус налогоплательщика (101) равно 08, то на данной закладке необходимо далее указать только коды бюджетной классификации и ОКТМО (ОКАТО).

При формировании печатной формы для реквизитов, которые не заданы, в полях 105–110 формы будет отображаться значение 0. Код БК (104) – код налога (сбора) по классификации доходов бюджетов Российской Федерации. Подсказка: В 14–17 разрядах кода доходов налогоплательщик должен самостоятельно указать код программы доходов, первый знак которого отражает вид платежа: налог (1), пени и проценты (2), штрафы (3).

Важно

Выбирается в справочнике КФО.

- Счет кредита – выбирается из фрагмента плана счетов (ЕПСБУ).

- КПС для счета 201.00 – выбирается из справочника КПС. Если у организации настроен рабочий план счетов, то заполнение реквизита КПС необязательно.

При проведении документа формируются проводки:

- Дт счета 205.ХХ.560 «Расчеты по доходам» и Кт счетов 210.02.ХХХ «Расчеты с финансовым органом по поступлениям в бюджет», 201.11.610 «Денежные средства учреждения на лицевых счетах в органе казначейства».

Оплата поставщикам и другие платежи (206.00, 302.00). Для данной типовой операции необходимо заполнить реквизиты:

- Авансовый платеж – при перечислении аванса следует установить флажок.

Также по аналогии с типовой операцией Возврат (возмещение) излишне полученных доходов заполняются реквизиты КФО, Счет кредита и КПС для счета 201.10.

Внимание

Может, это вышестоящих устроит? А ЗКР — это вообще не банковский документ, нам их запретили в банк подшивать. Это наши взаимоотношения с ОФК. Arnella 22-09-2010, 21:16:07 Присоединяюсь.У нас тоже запретили распечатывать и подшивать заявки,подписываем только те документы,когда снимаем наличные.Хотелось бы еще узнать,как кто регистрирует платежные поручения?Номера же не совпадают с кассовыми заявками?Мы просили ОФК за 1 полугодие нам распечатали, а больше сказали не дадут,как быть?Регистрировать в ручную просто время жалко. рыжуля ОЦПС 25-10-2010, 13:12:34 Приветствую Вас, коллеги:) недавно прошла повышение квалификации по бух. учету в учр-х здравоохранения. Так вот, по поводу кассовых заявок. Можно печатать РЕЕСТР и его подписывать 1 и 2 подписью.

Кстати, мы печатаем кассовые заявки…Благо сделали сокращенные и расход бумаги значительно уменьшился.

В этой статье мы разберемся, для чего нужны документы «Заявка на кассовый расход» и «Кассовое выбытие», и какая между ними разница. А также рассмотрим нюансы их заполнения в программе 1С: Бухгалтерия государственного учреждения 8 редакции 1.0.

«Заявка на кассовый расход» используется при расчетах через органы Федерального казначейства. Документ предназначен для:

Формирования и печати Заявки на кассовый расход (ф. 0531801) для оплаты денежного обязательства;

Отражения в учете операций по кассовым выплатам из бюджета.

Документ оформляется отдельно на оплату каждого денежного обязательства. В одном документе можно отразить списание со счета средств, которые должны быть отнесены на несколько счетов бухгалтерского учета и на разные статьи расходов.

Создаем новый документ и рассмотрим порядок его заполнения. В «шапке» документа можно выбрать операцию

В зависимости от вида операции сужается выбор корреспонденций в табличной части «Бухгалтерские записи».

На закладке «Заявка» заполняем сумму, назначение и реквизиты платежа, а также подписи исполнителей.

На этой же закладке выбираем договор, и его реквизиты автоматически заполняются на закладке «Документ-основание»

Закладка «Контрагент» заполняется автоматически из поля «Получатель платежа».

На закладке «Расшифровка» заполняем расшифровку платежа по статьям учета

Данные из закладки «Расшифровка» попадают на закладку «Бухгалтерские записи». В зависимости от выбранного КЭК проставляется счет учета.

И последняя закладка «Исполнение». Она заполняется после того, как из органа казначейства пришла выписка о том, что платеж проведен.

Сначала мы формируем этот документ для того, чтобы отправить Заявку на кассовый расход (ф.0531801) в казначейство, закладку «Исполнение» мы не заполняем. Документ просто записывается без проводок.

Из документа можно распечатать Заявку на кассовый расход (ф.0531801)

Теперь эту заявку можно выгрузить в СУФД (Система удаленного финансового документооборота). Для этого в программе есть специальный раздел.

После того, как отправлена заявка и получена выписка, заходим на закладку «Исполнение» и заполняем данные из выписки. Обязательно ставим флаг «Оплачено» и после этого проводим документ.

Важно! Дата выписки должна быть позже даты документа «Заявка на кассовый расход», иначе документ не проведется, и программа выдаст предупреждение. Достаточно хотя бы время поставить позже.

После проведения документа формируются проводки по списанию с лицевого счета

«Кассовое выбытие» - универсальный документ, позволяющий вводить любые операции по списанию средств с лицевого счета учреждения (по оплате поставщикам за товары, работы и услуги, по уплате страховых взносов, налогов, пени, штрафов и т.п., по возврату авансов покупателей).

Создаем новый документ, заполняем табличную часть «Бухгалтерские записи» и проводим.

Посмотрим проводки, сформированные документом

Если сравнить проводки в «Заявке на кассовый расход» и «Кассовом выбытии», то они получились одинаковые. Разница только в том, что из заявки можно распечатать форму Заявка на кассовый расход (ф.0531801).

Как заполнить заявку на кассовый расход?

Документ «Заявка на кассовый расход» служит для доведения от ПБС до ОрФК информации о необходимости перечисления средств контрагенту (поставщику продукции, работ, услуг) с л/с ПБС, открытого в ОрФК.

Для работы с ЭД «Заявка на кассовый расход» следует выбрать пункт меню «Документы – Кассовое обслуживание субъектов – Заявки на кассовый расход», при этом откроется скроллинг документов.

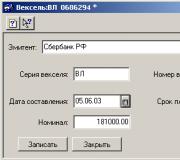

Документ создается с помощью кнопки . Форма ЭД «Заявка на кассовый расход» имеет вид, представленный на рисунке 1.

Форма документа содержит общие поля и пять вкладок.

В верхней и нижней части формы документа содержатся общие поля:

– «Номер» – номер заявки на кассовый расход, присваиваемый клиентом. Нумерация должна быть уникальна в пределах текущего финансового года. По умолчанию используется функция автонумерации. Номер можно ввести вручную.

– «Дата» – дата заявки на кассовый расход. По умолчанию подставляется текущая дата. Доступно для редактирования пользователем.

– «Сумма» – сумма выплаты по всему ЭД в рублях. Поле не редактируемое. Вычисляется как суммарное значение полей «Сумма в рублях» по всем строкам раздела «Расшифровка платежа». Если ни одна из строк не содержит значения в поле «Сумма в рублях», поле «Сумма» не заполняется.

– «Вид платежа» – заполняется выбором из списка (из списка в поле подставляется текстовое значение, в таблицу БД записывается соответствующий код):

«0» – (пусто),

«1» – почтой,

«2» – телеграфом,

«3» – электронно,

«4» – срочно.

– «Номер ФК/ТОФК» – учётный номер, присваиваемый заявке в ФК/ТОФК. Поле не редактируемое.

– «Комментарий» – служебное поле для комментария исполнителя документа. По умолчанию пустое значение. Поле необязательно для заполнения.

– «Сообщение» – поле служит для передачи служебной информации об обработке документа. По умолчанию пустое значение.

Рисунок 1. Экранная форма «Заявка на кассовый расход», вкладка «Основные»

На вкладке «Основные» заполняются следующие поля:

– Группа полей «Почтовые реквизиты»:

«Уровень бюджета» – наименование бюджета. Выбирается из справочника «Уровни бюджета».

Блок полей «Отправитель» – код и наименование УБП отправителя заявки. Код УБП заполняется в соответствии со справочником РУБП (в случае федерального бюджета) или ПУБП (при остальных значения уровня бюджета). Наименование УБП автоматически заполняется из справочника РУБП/ПУБП по коду, не доступно для редактирования.

Блок полей «Получатель» – код и полное наименование ТОФК получателя заявки. Код ТОФК заполняется в соответствии с централизованным справочником органов ФК. Наименование ТОФК автоматически заполняется из справочника по коду, не доступно для редактирования.

– Группа полей «Заголовок заявки»:

Блок полей «ПБС/АИФДБ» – код и наименование получателя бюджетных средств (главного распорядителя (распорядителя) средств федерального бюджета в случае перечисления средств на счет иного получателя) или администратора дефицита бюджета . Код заполняется в соответствии со справочником РУБП (в случае федерального бюджета) или ПУБП (при остальных значения уровня бюджета). Наименование автоматически заполняется из справочника по коду, не доступно для редактирования.

«4» – средства для финансирования мероприятий по оперативно-розыскной деятельности,

«5» – средства, поступающие во временное распоряжение бюджетных учреждений .

– Группа полей «КБК плательщика»:

«Тип КБК» – выбирается из справочника «Типы КБК». Выбранное значение типа КБК регламентирует открытие в группе полей различных полей для ввода КБК из различных справочников. По умолчанию принимается пустое значение. При пустом значении, все поля для ввода КБК плательщика – скрыты.

«Код КБК» – код бюджетной классификации по типу КБК. Выбирается из соответствующего справочника либо заполняется вручную. (Поле не заполняется, если код валюты заявки-643, т. е. рубль)

«Код цели» – код цели субсидии/субвенции, предоставленной из федерального бюджета. Выбирается из справочника «Дополнительный классификатор расходов».

– Группа полей «КБК получателя» содержит реквизиты КБК получателя, аналогичные реквизитам КБК плательщика. См. выше описание группы полей «КБК плательщика».

– «Сумма в валюте заявки» – сумма в валюте по соответствующему коду бюджетной классификации РФ. Вводится вручную.

– «Сумма в рублях» – сумма в рублях по соответствующему коду бюджетной классификации РФ. Вводится вручную.

– «Назначение платежа» – назначение платежа по соответствующему коду бюджетной классификации РФ в соответствии с документом-основанием, подтверждающим возникновение денежного обязательства . Вводится вручную.

– «Примечание» – примечание. Заполняется при необходимости, в том числе указывается код цели субсидии (субвенции) из федерального бюджета, являющихся источником финансового обеспечения расходов бюджета субъекта РФ (местного бюджета) и иная информация, необходимая для исполнения бюджета .

В информационном поле «Всего строк» отображается итоговое количество заполненных строк.

Рисунок 6. Экранная форма «Заявка на кассовый расход», вкладка «Дополнительно»

На вкладке «Дополнительно» заполняются следующие поля:

– Группа полей «Визы отправителя»:

Блок полей «Руководитель (уполномоченное лицо)» – ввести в соответствующие поля блока должность и ФИО руководителя организации, сформировавшей заявку на кассовый расход, или уполномоченного лица.

Блок полей «Главный бухгалтер (уполномоченное лицо)» – ввести в соответствующие поля блока должность и ФИО главного бухгалтера организации, сформировавшей заявку на кассовый расход, или уполномоченного лица.

– «Дата подписания» – указать дату подписания заявки на кассовый расход уполномоченными лицами.

– Группа полей «Постановка на учёт в ТОФК»:

Блок полей «Ответственный исполнитель» – содержит должность, ФИО и телефон работника, ответственного за обработку заявки на кассовый расход. Поля не доступны для редактирования.

– «Дата постановки на учет» – дата регистрации в ТОФК заявки на получение наличных. Поле не доступно для редактирования.

В соответствии с приказом Федерального казначейства от 10.10.2008№ 8н, утвердившим Порядок кассового обслуживания исполнения федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов и порядок осуществления территориальными органами Федерального казначейства отдельных функций финансовых органов субъектов Российской Федерации и муниципальных образований по исполнению соответствующих бюджетов (далее - Порядок № 8н), для осуществления кассовых выплат получатели средств федерального бюджета и администраторы источников финансирования дефицита федерального бюджета представляют в органы Федерального казначейства по месту обслуживания в электронном виде или на бумажном носителе следующие платежные документы:

- Заявку на кассовый расход (код формы по КФД 0531801);

- Заявку на кассовый расход (сокращенную) (код формы по КФД 0531851).

Заявка на кассовый расход формируется на оплату денежных обязательств в рамках одного бюджетного обязательства.

Сокращенная Заявка на кассовый расход применятся в случаях, если оплата денежного обязательства осуществляется по одному бюджетному обязательству в валюте РФ, по одному коду бюджетной классификации РФ и возникновение денежного обязательства подтверждается не более чем одним документом-основанием. При этом сокращенная Заявка на кассовый расход не применяется для осуществления внебанковских операций.

Рассмотрим наиболее актуальные вопросы, возникающие у казенных учреждений при заполнении Заявок на кассовый расход.

Вопрос 1: как заполнить Заявку на кассовый расход при перечислении средств в оплату налоговых и иных платежей в бюджеты бюджетной системы РФ?

В соответствии с Порядком учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации, утвержденным приказом Минфина России от 05.09.2008 № 92н, отсутствие номера лицевого счета администратора доходов в поступившем из банка расчетном документе к выписке по счету, открытому органу Федерального казначейства на балансовом счете № 40101*, не является основанием для отнесения данного поступления к невыясненным, и, следовательно, указание его в разделе 3 Заявки на кассовый расход не обязательно.

Кроме того, при перечислении средств в оплату налоговых и иных платежей в бюджеты бюджетной системы РФ на счет № 40101 реквизиты налоговых платежей, в т. ч. код бюджетной классификации, по которому учитываются указанные платежи, заполняются в разделе 4 “Реквизиты налоговых платежей” Заявки на кассовый расход. Соответственно заполнение графы 4 “Лицевой счет” раздела 3 “Реквизиты контрагента” и графы 4 “Код по БК получателя” раздела 5 “Расшифровка заявки на кассовый расход” при перечислении средств в оплату налоговых и иных платежей в бюджеты бюджетной системы РФ на счет № 40101 не требуется.

* Счет № 40101 “Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации”.

2. Вопрос 2: что указывать в графе 2 “ИНН” раздела 3 “Реквизиты контрагента” Заявки на кассовый расход, если контрагентом является физическое лицо, у которого отсутствует ИНН?

В соответствии с п. 9.2 Порядка № 8н в разделе 3 Заявки на кассовый расход указываются реквизиты контрагента, которому перечисляются средства в соответствии с данной Заявкой, при этом в графе 2 раздела 3 указывается ИНН контрагента.

Согласно требованиям к форматам текстовых файлов, используемых при информационном взаимодействии между органами Федерального казначейства и участниками бюджетного процесса, при отсутствии у контрагента - физического лица ИНН в графе 2 раздела 3 указывается 0.

Орган Федерального казначейства на основании Заявок на кассовый расход, поступивших от получателей средств федерального бюджета (администраторов источников финансирования дефицита федерального бюджета), формирует платежные поручения на перечисление средств, оформленные в соответствии с требованиями Банка России (п. 2.4.1 Порядка № 8н) .

Согласно приложению 1 “Перечень и описание реквизитов платежного поручения, инкассового поручения, платежного требования” к Положению о правилах осуществления перевода денежных средств, утвержденному Банком России 19.06.2012 № 383-П, в поле 61 “ИНН” платежного поручения указывается ИНН получателя (если он присвоен).

Таким образом, при отсутствии у физического лица ИНН в поле 61 платежного поручения проставляются нули (“0”).

Вопрос 3: когда можно не заполнять раздел 2 “Реквизиты документа основания”?

Это возможно в следующих случаях:

- при заполнении Заявки на кассовый расход подразделениями Службы судебных приставов. В данном случае не указываются реквизиты исполнительного производства, по которому взыскивается долг с юридического либо физического лица;

- при формировании получателем бюджетных средств Заявки на кассовый расход для осуществления кассовых выплат за счет средств, поступающих во временное распоряжение. При этом помимо раздела 2 не заполняется также раздел 4 “Реквизиты налоговых платежей”.

В данном случае может указываться акт выполненных работ (услуг).

Вопрос 5: Что должен указывать в разделе 2 “Реквизиты документа-основания” получатель бюджетных средств для оплаты задолженности по исполнительному документу?

Следует указывать только номер и дату исполнительного документа, без указания причины возникновения задолженности.

Вопрос 6: Если в разделе 1 “Реквизиты документа” в графе 8 “Назначение платежа (примечание)” указано несколько документов, а в разделе 2 “Реквизиты документа-основания” - только один, надо ли для санкционирования оплаты денежных обязательств в орган Федерального казначейства представлять все документы-основания?

Необходимо представлять все документы-основания, указанные в Заявке на кассовый расход, при этом если в органе Федерального казначейства существует их электронная копия, повторного предоставления документов-оснований не требуется.

Теперь рассмотрим, как заполнять Заявку на кассовый расход (сокращенную).

В соответствии с положениями п. 9.31 Порядка № 8н, в поле “Основание платежа” раздела 1 “Реквизиты документа” указывается:

- по строке “договор (госконтракт)” - соответствующий государственный контракт (договор) на поставку товаров, выполнение работ, оказание услуг для государственных нужд либо иной документ-основание, например, муниципальный контракт;

- по строке “наименование документа-основания” - наименование документа,подтверждающего возникновение денежного обязательства, например, счет или акт выполненных работ и т. д.

Согласно положениям п. 9.31 Порядка № 8н в поле “Наименование юридического лица, Фамилия, И.О. физического лица” раздела 2 “Реквизиты контрагента” Заявки на кассовый расход (сокращенной) указывается наименование контрагента. Если контрагенту открыт соответствующий лицевой счет в органе Федерального казначейства, то указывается его полное или сокращенное наименование, в скобках - полное или сокращенное наименование контрагента, а также номер лицевого счета, открытого ему в органе Федерального казначейства.

В графе 1 “Код по БК” раздела 3 “Реквизиты налоговых платежей” указывается код бюджетной классификации (КБК), по которому должно осуществляться зачисление средств, перечисляемых в соответствии с данной заявкой в доход соответствующего бюджета бюджетной системы РФ, а также код КОСГУ, если получателем платежа является контрагент, соответствующий лицевой счет которого открыт органом Федерального казначейства или финансовым органом.

В соответствии с положениями п. 2.1.2 Порядка № 8н орган Федерального казначейства проверяет правильность формирования Заявки на кассовый расход (сокращенной) на наличие реквизитов и показателей, предусмотренных к заполнению.

Если контрагенту в органе Федерального казначейства открыт соответствующий лицевой счет, отсутствие таких показателей, как номер лицевого счета контрагента (за исключением лицевого счета, предназначенного для отражения операций по администрированию поступлений доходов в бюджет) и КБК (КОСГУ) в полях и графах разделов 2 и 3 является основанием для отказа органом Федерального казначейства в приеме такого платежного документа к исполнению.

На вопрос отвечала Ю.В. Камардина , заместитель начальника отдела методического обеспечения бюджетных полномочий Федерального казначейства по исполнению федерального бюджета

Документ используется при расчетах через органы Федерального казначейства.

Документ предназначен для формирования и печати Заявки на кассовый расход (сокращенная) (ф. 0531851) для оплаты денежного обязательства, а также для отражения в учете операций по кассовым выплатам из бюджета.

уплата налогов и сборов.

оплата денежного обязательства осуществляется по обязательству в валюте Российской Федерации;

оплата денежного обязательства осуществляется по одному коду бюджетной классификации Российской Федерации;

возникновение денежного обязательства подтверждается не более чем одним документом-основанием.

Рекомендация: нажав на кнопку Создать на основании

Реквизиты документа Заявка на кассовый расход (сокращенная) заполняются аналогично реквизитам документа Заявка на кассовый расход с учетом ограничений:

документ оформляется только по одному коду бюджетной классификации;

в документе можно указать только один документ – основание принятия денежных обязательств.

7.1.7.Платежное поручение

Документ Платежное поручение используется при расчетах через органы Федерального казначейства и кредитные организации.Документ предназначен для формирования и печати платежных поручений по форме 0401060 для оплаты денежных обязательств, а также для отражения в учете операций по списанию средств с расчетного (лицевого) счета, открытого в кредитной организации.

С помощью одного документа можно отразить списание со счета средств, которые должны быть отнесены на несколько счетов бухгалтерского учета или на разные статьи расходов. Работа с документом предусматривает, что по всем лицевым счетам учреждения, открытым в кредитных организациях или органах казначейства, ведется единая нумерация платежных поручений.

Документ позволяет оформить следующие операции:

возврат (возмещение) излишне полученных доходов;

оплата поставщикам и другие платежи (206.00, 302.00);

перечисление в бюджет средств возмещения ущерба, недостачи, дебиторской задолженности прошлых лет;

перечисление средств во временном распоряжении;

уплата налогов и сборов.

Создание нового документа. Для ввода нового документа можно нажать кнопку Создать командной панели списка Расчетно-платежные документы в Журнале расчетно-платежных документов и выбрать пункт Платежное поручение в форме Выбор вида документа .

Рекомендация: новый документ оплаты можно создать на основании документа Сведения по договору (контракту), нажав на кнопку Создать на основании . В этом случае гарантируется привязка документа оплаты к обязательству, то есть будет происходить контроль исполнения обязательств.

7.1.7.1Заполнение реквизитов шапки документа

Номер формируется автоматически при создании документа, и его можно отредактировать.Подсказка: При осуществлении платежей через расчетную сеть Банка России платежные документы идентифицируются по трем последним разрядам номера, которые должны быть отличны от 000.

В первую очередь необходимо заполнить реквизиты Дата и Организация . Лицевой счет организации, с которого должно производиться перечисление средств, выбирается в справочнике Реквизиты лицевых счетов .

Получатель – организация, являющаяся получателем средств. Выбирается из справочника Контрагенты .

Счет получателя – счет получателя, на который следует отправить денежные средства. Выбирается из справочника Банковские и казначейские счета .

Договор – основание платежа. Выбирается из справочника Договоры и иные основания возникновения обязательств . В случае создания документа отнесения на основании документа данное поле будет заполнено автоматически.

Сумма – общая сумма перечисления по документу в рублях.

При оплате за товарно-материальные ценности, работы или услуги, которые подлежат обложению налогом на добавленную стоимость, необходимо либо указать ставку налога (реквизит Ставка НДС ), либо ввести сумму налога (реквизит Сумма НДС ). При задании реквизита Ставка НДС значение реквизита Сумма НДС , формируемое автоматически, может быть рассчитано с копейками. Программа позволяет вручную округлить полученное значение до целых рублей.

7.1.7.2Заполнение реквизитов на закладке «Назначение платежа»

В случае создания документа оплаты на основании документа Сведения по договору (контракту) данная закладка заполняется автоматически.В табличной части на закладке Назначение платежа приводится расшифровка суммы платежа:

Источник средств – вид средств, за счет которых должна быть произведена кассовая выплата. Заполняется автоматически в зависимости от раздела лицевого счета, указанного в шапке документа.

КБК – классификационный признак счета по каждому виду средств. Выбирается из справочника КПС .

КОСГУ – код экономической классификации. Выбирается из справочника КЭК .

Код цели – Выбирается из справочника Виды целевых средств .

Код мероприятия – Выбирается из справочника Мероприятия .

Дополнительная классификация – Выбирается из справочника Дополнительная бюджетная классификация

Обязательство – выбирается из справочника обязательства. Данный реквизит заполняется при переходе документа на статус «Подписан» и жестко фиксируется к документу регистратору, а также к документам оплаты и отнесения.

Сумма – общая сумма или часть общей суммы перечисления, которая должна быть отнесена на указанные в строке объекты аналитики. Итоговая сумма слагаемых в колонкеСумма должна равняться значению реквизита Сумма в шапке документа.

Очередность платежа – номер группы очередности платежа.

Срок платежа – в соответствии с «Положением о правилах осуществления перевода денежных средств» № 383-П от 19.06.2012 значение реквизита не указывается, если иное не установлено Банком России.

Заполнение реквизитов на закладке «Плательщик/Получатель». Реквизиты групп Плательщик и Получатель заполняются автоматически на основании выбранных значений реквизитов Организация , Лицевой счет , Получатель и Счет получателя и при необходимости могут быть отредактированы для конкретного платежа.

7.1.7.3Заполнение реквизитов на закладке «Налоговый платеж»

Реквизиты на закладке Налоговый платеж необходимо заполнять только при перечислении налогов и иных обязательных платежей в бюджет.Налог, сбор или иной платеж в бюджет – вид налога или обязательного платежа. Выбирается из справочника Налоги и платежи организации . После выбора вида налога или обязательного платежа автоматически заполняются реквизиты Получатель платежа и Счет получателя в шапке документа, а также реквизиты на закладке Налоговый платеж , если они заданы в карточке налога.

– код статуса учреждения. Выбирается из списка.

Подсказка: Если значение реквизита Статус налогоплательщика (101) равно 08 , то на данной закладке необходимо далее указать только коды бюджетной классификации и ОКТМО (ОКАТО). При формировании печатной формы для реквизитов, которые не заданы, в полях 105–110 формы будет отображаться значение 0.

Код БК (104) – код налога (сбора) по классификации доходов бюджетов Российской Федерации.

Подсказка: В 14–17 разрядах кода доходов налогоплательщик должен самостоятельно указать код программы доходов, первый знак которого отражает вид платежа: налог (1), пени и проценты (2), штрафы (3). В типовой конфигурации в справочнике Классификация доходов бюджетов разряды 14–17 заполнены нулями. При перечислении налога или сбора следует самостоятельно отредактировать разряды 14–17 в соответствующем реквизите документа.

Код ОКТМО (ОКАТО) (105) – код ОКТМО (ОКАТО) муниципального образования на территории которого мобилизуются денежные средства от уплаты налога (сбора) в бюджетную систему Российской Федерации.

Основание платежа (106) – основание платежа, по умолчанию указывается значение ТП (платежи текущего года). Необходимое значение реквизита выбирается из списка.

Реквизит Налоговый период (107) может принимать значения: МС – месячный платеж ; КВ – квартальный платеж ; ПП – полугодовой платеж ; ГП – годовой платеж или Платеж по конкретной дате .

В зависимости от заданного значения реквизита Основание платежа в реквизите Налоговый период (107) следует указать периодичность или конкретную дату уплаты налога.

В первом случае по умолчанию подставляется период, заданный в карточке налога, его можно изменить. При этом в поле справа отражается значение, которое будет сформировано в поле 107 ПД.

Во втором случае следует указать дату платежа, а также номер и дату документа – основания платежа (решения о рассрочке, отсрочке, реструктуризации, приостановлении взыскания и т.п.).

Тип платежа (110) – тип платежа. Выбирается из списка.

Оформление платежных поручений на перечисление иных обязательных платежей на счета по учету доходов и средств бюджетов всех уровней бюджетной системы Российской Федерации производится в том же порядке.

Для оформления платежных поручений в данном случае информацию об иных обязательных платежах следует ввести в справочник Налоги и платежи организации .

Печать документа . После проверки правильности заполнения документа его следует записать с помощью кнопки Записать объект командной панели формы документа. Далее следует с помощью кнопки Печать сформировать печатную форму документа, а затем распечатать необходимое количество экземпляров.

Статус исполнения . Действия по присвоению и изменению статуса документа выполнятся аналогично действиям, описанным в разделе «Заявка на кассовый расход».

7.1.7.4Заполнение реквизитов на закладке «Бухгалтерская операция»

Типовая операция – выбирается из списка Типовые операции .

КФО КФО .

Счет кредита – выбирается из фрагмента плана счетов (ЕПСБУ).

КПС для счета 201.00 – выбирается из справочника КПС . Если у организации настроен рабочий план счетов, то заполнение реквизита КПС необязательно.

Дт счета 205.ХХ.560 «Расчеты по доходам» и Кт счетов 210.02.ХХХ «Расчеты с финансовым органом по поступлениям в бюджет», 201.11.610 «Денежные средства учреждения на лицевых счетах в органе казначейства».

Авансовый платеж – при перечислении аванса следует установить флажок.

Перечисление в бюджет средств в возмещение ущерба, недостачи, дебиторской задолженности прошлых лет . Для данной типовой операции необходимо заполнить реквизит:

Счет дебета 210.02 или 303.05 .

Дт соответствующих счетов аналитического учета 210.02.ХХХ «Расчеты с финансовым органом по поступлениям в бюджет», счета 303.05.830 «Уменьшение кредиторской задолженности по прочим платежам в бюджет» и кредиту соответствующих счетов аналитического учета счета 304.05.ХХХ «Расчеты по платежам из бюджета с финансовыми органами».

Счет кредита – выбирается из фрагмента плана счетов (ЕПСБУ). Может принимать значения 201.11 или 201.21 .

Контрагент – источник средств во временном распоряжении . Выбирается в справочнике Контрагенты .

КПС для счета 201.10 – выбирается из справочника КПС .

КПС для счета 304.01 – выбирается из справочника КПС .

При проведении документа формируются проводки:

Дт счета 3.304.01.830 «Уменьшение кредиторской задолженности по средствам, полученным во временное распоряжение», Кт соответствующих счетов аналитического учета 3.201.11.ХХХ «Денежные средства учреждения на лицевых счетах в органе казначейства».

Налог (сбор) уплачивается за счет доходов (прибыль, НДС, и т.п.) – устанавливается флажок при уплате налога за счет доходов.

КФО – код финансового обеспечения. Выбирается в справочнике КФО .

Счет кредита – выбирается из фрагмента плана счетов (ЕПСБУ). Может принимать значения 201.11, 201.21 или 304.05.

КПС для счета 201.10 – выбирается из справочника КПС .

Дт счета 303.ХХ.ХХХ «Расчеты по платежам в бюджеты», Кт соответствующих счетов аналитического учета 201.11.610 «Денежные средства учреждения на лицевых счетах в органе казначейства», 304.05.ХХ «Расчеты по платежам из бюджета с финансовыми органами».

Дополнительные возможности. На основании документа Платежное поручение можно ввести документы Запрос на аннулирование заявки и Сторно . На основании документа Платежное поручение с признаком Авансовый платеж можно ввести документ Счет-фактура полученный .